은행에서의 고객경험이 고객충성도에 미치는 영향

The Effects of Customer Experience at the Banks on Customer loyalty

Article information

Trans Abstract

Purpose:

The paper aims to measure customer experience at banks in South Korea. This study examines six factors of customer experience and identifies their impacts on customer loyalty.

Methods:

The collected data with surveys were analyzed by using multi‐regression analysis. The measurement tools used for this study were categorized into six dimensions: Customization, Employees, Servicescape, Internet Banking, Value addition, and the Presence of other customers.

Results:

Customer experience has an influence on customer satisfaction: The effects of Customization, Employees, Servicescape, Internet Banking and Value addition were found. However, the presence of other customers was not significant on customer satisfaction. Interestingly, it was found that customer satisfaction made a statistically significant influence on customer loyalty.

Conclusion:

This study focuses on a bank sector of customer experience. Thus, six factors of measuring customer experience were found. The results of this study will predict customers’ experience and also build up effective strategies for the utmost satisfaction of the customers.

1. 서 론

소비자의 경험이 중요하게 부각되는 시대가 되었다. 소비자들이 인터넷과 SNS를 사용하면서 자기의 경험을 타인에게 전달하기 쉬운 환경을 맞이하게 되었고, 인터넷 쇼핑몰에서는 구매를 결정하기 전에, 이전 구매자들이 쓴 사용 후기를 살펴보는 것이 자연스러운 일이 되었다. 한국의 경우 스마트폰 사용이 일반화 되면서 소비자들 간의 의사소통은 더욱 원활해졌다. 소비자들은 카카오톡, 라인, 밴드 등 많은 수단들을 이용하여 한 번의 조작으로 다수의 사람들에게 자기의 경험을 이야기할 수 있게 되었고, 제품이나 서비스를 소비자에게 제공하는 기업은 소비자들의 경험을 더욱 치밀하게 살펴야하는 입장이 되었다. 기업들은 항상 ‘고객만족’경영을 한다고 말하지만 소비자들이 만족스런 경험을 했는지는 알기 어렵다. 글로벌 컨설팅 기업인 Bain & Company가 전 세계 362 기업들을 대상으로 한 설문조사 결과에 의하면, 설문에 응답한 기업의 80%가 그들의 고객에게 ‘만족스런 경험’을 제공하고 있다고 믿는 것으로 나타났다. 그러나 그들의 고객들에게 물었을 때, 고객들은 8%만이 ‘만족스런 경험’을 했다고 대답했다. James Allen (2005)등 은 이러한 차이를 ‘delivery gap’이라고 표현했다. Bain & Company의 보고서 ‘Closing the delivery gap’은 이러한 차이를 두 가지 이유로 설명하고 있다. 첫 번째는 비즈니스의 기본 역설이라는 것이다. 대부분의 기업은 지속적인 성장전략을 구사하는 과정에서 핵심적인 구매자 그룹에게 가격이나 거래수수료를 인상하는 등의 의사결정을 하는 경향이 있다는 것이다. 두 번째 이유는 고객이 진정으로 원하는 것을 이해하기도 어렵거니와, 시간의 흐름에 따라 변화하고 증가하는 고객의 요구사항에 적절히 대응하기가 매우 어렵다는 것이다. 그럼에도 기업들이 ‘delivery gap’을 극복하기 위해 끊임없이 노력해야 하는 이유는 시간이 갈수록 고객경험의 영향력이 증대될 것이기 때문이다.

고객경험과 관련된 체계적인 연구는 1980년대로 거슬러 올라간다. Holbrook,M.B와 Hirschman,E.C.(1982)은 고객경험을 ‘재미있거나 멋지거나 특이한 느낌이 지속적으로 이어지는 것’ 이라고 정의하고, 소비자행동연구에 고객경험의 개념을 도입하였다. 30년의 시간 동안 몇몇 연구자들과 학자들은 ‘고객 경험’이라는 용어를 정의 하려고 시도 하였다. 경험은 지극히 개인적이어서 당사자의 정신적 육체적 상황에 따라 다르고, 감정적 계절적 요인에 의해 영향을 받기도 한다(Gentile et al., 2007). 고객경험은 고객이 상품, 서비스, 분위기 있는 자극을 통하여 기업과 상호작용하면서 얻는 느낌이다(Haeckel et al.,2003). 포드 자동차 前 회장 '이안 맥칼리스터(Ian McAllister)는 기업들의 차별화 요인을 1980년대 '품질' → 1990년대 '브랜드' → 2000년대 '고객 경험'이라고 표현하였다(Diana Lasalle, Terry A. Britton, 2003). 이제 기업들은 고객 경험에 더 많은 관심을 가지고 관리해야하는 시대가 되었다. 은행에서도 마찬가지이다. 은행들은 그동안 고객만족을 위해 많은 노력을 했다고 하지만, 그 출발점이 은행의 관점이었는지 고객의 관점이었는지를 냉철하게 되돌아 볼 필요가 있다. 현재 고객경험에 관한 국내의 연구는 많지만 은행에 초점을 맞춘 체계적인 연구는 미흡한 실정이다. 최근 몇몇 연구들이 수행되었지만 특정은행을 대상으로 했거나, 브랜드와의 연관성에 관한 것이어서 은행들이 연구결과를 활용하기에는 많은 한계점이 있다. 고객 관점에서 볼 수 있는 보다 다양한 요인들을 연구대상으로 하고, 표본도 시장점유율이 높은 은행들에서 얻은 경험들이 고르게 포함되어야 신뢰성이 더해질 것이다.

본 연구의 목적은 은행고객의 관점에서 ‘고객경험’요인들을 도출하고, 그 요인들이 각각 고객만족을 통하여 고객충성도에 영향을 미치는지를 확인하고 분석함으로써, 은행의 경영에 유용한 시사점을 제공하는데 있다.

2. 이론적 배경

2.1 고객경험

선행된 연구의 문헌을 관찰해보면, 연구자들은 고객경험을 측정하기 위해 특정하고 다양한 분야에 대한 연구를 수행함으로써 고객경험을 측정하는 일반화된 척도를 개발하였고, 이러한 척도는 다양한 응용 분야에서 고객 경험을 측정하는 데 사용되어 왔다. Otto and Ritchie (1996)은 고객의 여행경험을 (즐거움, 상호간 대화, 새로움, 편안함, 안전함, 자극적임) 6가지 차원의 척도로 개발했는데, 이는 지금도 여행객의 고객경험을 측정하는데 유용하게 사용되고 있다. Novak et al.(2000)은 각성, 도전, 제어, 탐색 행동, 흐름, 주의집중, 상호 작용, 참여, 장난기, 긍정적 인 효과, 기술, 시간 왜곡 등. 온라인 웹 사용 환경에서 고객 경험을 측정하기 위한 도구를 제안했다. Greenwell et al.(2002)은 스포츠 팬의 경험을 평가하는 척도를 만들었고, Knutson et al. (2007)은 접대를 받는 고객들의 경험을 측정하기 위한7가지 요소(환경, 이익, 접근성, 편리성, 유용성, 인센티브와 신뢰) 척도를 만들었다.

Oh et al.(2007) 는 식사를 제공하는 숙박업의 경험을 평가하기 위하여 Pine and Gilmore(1998)의 4가지 영역에 기초한 척도를 만들었다. 이와 비슷한 분야로 Hosany and Gilbert (2009)는 고객들의 크루즈 경험을 측정하기 위한 도구를 만들었다. Slatten et al. (2009)은 Winter park(미국 남부, 플로리다 주 중부의 도시)를 방문하는 고객들의 감정적인 부분에 영향을 미치는 경험을 측정하기 위한 도구를 개발했다. 이와 유사하게 Hosany and Gilbert (2009)는 향락적인 휴가 장소와 이를 방문하는 여행자의 감정과의 관계를 평가하였으며, 이를 통해 즐거움, 사랑, 긍정적 놀라움으로 구성된 감정 척도를 개발했다. Brakus et al. (2009)는 다양한 경험 차원을 구분하였으며 감각, 정서, 지성 그리고 행동 4차원으로 구성된 브랜드 경험 척도를 만들었다. 그들은 또한 브랜드 경험과 브랜드 특성, 만족 그리고 충성도와의 관계를 강조하였다. 한편 Knutson et al. (2009)는 4가지 요소와 18가지 아이템으로 구성된 호텔산업 고객경험 측정도구를 만들었으며 이를 통해 hotel experience index (HEI)호텔 경험지수를 만들었다. Wu and Ling(2010)은 선행된 경험이 래프팅의 만족도와 래프팅의 충성도에 미치는 영향을 측정하기 위해 선행경험을 측정하기 위한 척도를 개발하였다.

SeungHyun Kim et al(2011)는 서비스업 분야의 고객경험을 측정하기 위한 7가지 차원의 고객경험지수(CEI)를 개발하고 검증하였다. 서비스업의 경우 ‘소비자 경험’은 소비자에 의해 인식되는 서비스 과정과, 이에 대한 평가를 통해 이루어지는 서비스의 질과 관련되어있다. 서비스의 질을 측정하기 위해서는 Parsuraman et al. (1988)에 의해 제시된 SERVQUAL이 널리 쓰이고 있다. 하지만 이 척도는 조직과 소비자가 접하는 모든 접점에 대한 경험을 측정하기에는 부족하다. 이유는 서비스의 질에 대한 연구들에서 소비자는 서비스를 제공받고 추후에 서비스를 평가하는 수동적인 관찰자로 여겨지기 때문이다. 여기서는 상호작용과 소비자의 모든 프로세스가 명확하게 경험적으로 고려되지 않았다. (Walter et al., 2010; Williams,2000)

2.2 은행의 고객경험

Grace and O’Cass (2004)은 서비스를 경험한 은행고객이 자신의 의사를 후에 어떻게 표출하는지를 분석하고, ‘핵심서비스, 직원, 서비스체계’에 대한 고객의 느낌, 만족감, 브랜드 효과의 구조를 밝혀냈다. Garg et al (2012)은 온라인과 오프라인을 모두 아우르는 고객 경험에 대한 세부적인 14가지 척도를 제시, 설명하였다. 그들은 analytic hierarchy process (AHP) 를 통해 각 요소들의 중요도를 알아냈고, 일반화가 가능한 척도를 개발하였다. Ruchi Garg and Zillur Rahman(2013)은 Garg et al (2012)이 제시한 14 척도를 기반으로 인도 소매금융에 대한 고객경험을 측정하기 위한 모델을 개발하였다. 본 연구는 고객경험의 요인을 추출하기 위하여 Ruchi Garg and Zillur Rahman(2013)의 연구에서 사용된 중요개념을 편입하기로 하였다.

3. 연구 설계

3.1 연구모형

본 연구는 고객만족도에 영향을 미치는 고객경험 요인을 추출하기 위하여, 기존의 연구 (Ruchi Garg and Zillur Rahman, 2013)에서 10개의 경험요인을 도입하였다. 그리고 최근 몇 년간 이용도가 꾸준히 증가하고 있는 인터넷뱅킹과 스마트뱅킹에 대한 요인을 추가 하며 모두 12개 요인에 대한 탐색요인 분석을 실시하였다. 분석을 실시한 12개 요인은 다음과 같다.

탐색 요인분석 결과 12개의 요인 중 6개의 요인이 타당성과 신뢰성이 확보되었고, 6개의 요인은 타당성이 확보되지 않았다. 각 요인에 적합한 설문 문항을 만들었으나, 분석결과 Convenience(CON), Speed(SPE), Marketing mix(MM),Core service(CS), Service process(SP), Smart Banking(SMB)은 측정 문항들이 요인별로 묶이지 않았으므로 본 연구에서는 독립변수로 사용하지 않기로 하였다. 요인분석 후, 타당성과 신뢰성이 확보된 6개의 요인을 독립변수로 사용하는 것이 합당한지 검증하기 위하여 소매은행 근무경력이 20년 이상인 전문가 5명과 서비스업 컨설턴트 3명에게 의견을 물었고, 8명 모두에게 무리가 없다는 답변을 받았다. 본 연구는 이렇게 선정된 6가지 독립변수가 고객만족에 영향을 주는지, 또 고객만족은 고객충성도에 영향을 미치는지 검증하고자 한다. 이를 연구모형으로 나타내면 다음과 같다.

3.2 연구가설의 설정

3.2.1 고객경험과 고객만족도

Ruchi Garg and Zillur Rahman (2013)은 기존의 연구에서 14차원의 고객경험 측정모델을 개발하고, 별도의 표본을 이용하여 고객경험이 고객만족에 영향을 미치는 것을 검증했다. 이러한 이론적 근거를 기반으로 다음과 같은 가설을 설정하였다.

H1-1 : Servicescape(SS)는 고객만족도에 정(+)의 영향을 미칠 것이다.

H1-2 : Employees(EM)는 고객만족도에 정(+)의 영향을 미칠 것이다.

H1-3 : Customization(CUS)은 고객만족도에 정(+)의 영향을 미칠 것이다.

H1-4 : Value addition(VA)은 고객만족도에 정(+)의 영향을 미칠 것이다.

H1-5 : Presence of other customers(POOC)는 고객만족도에 정(+)의 영향을 미칠 것이다.

H1-6 : Internet Banking(INB)은 고객만족도에 정(+)의 영향을 미칠 것이다.

3.2.2 고객만족도와 고객충성도

기존의 연구에서 고객만족도는 고객충성도에 가장 큰 영향을 미치는 요소이며, 충성고객은 재 구매의도와 추천의도를 갖는다고 명시하고 있다 (Kanning and Bergmann, 2009; Hoq and Amin, 2010). 은행 부문에 대해서는 Ladhari(2011)등이 ‘제공하는 서비스의 전반적인 수준의 총 평가’로 고객만족을 정의했고, Vesel and Zabkar(2009)와 Akhter (2011)등의 연구결과에서도 고객만족이 고객충성도에 영향을 미치는 것으로 나타났다. 이와 같은 논의를 근거로 다음과 같은 가설을 설정했다.

H2-1 : 고객만족도는 지속이용 의도에 정(+)의 영향을 미칠 것이다.

H2-2 : 고객만족도는 타인 추천의도에 정(+)의 영향을 미칠 것이다.

3.3 변수의 조작적 정의

연구모형과 가설을 검증하기 위해 고객경험의 6가지 요인을 독립변수로 사용하였고, 매개변수로 고객만족도를 종속변수로 고객충성도를 사용하였다. 고객충성도를 측정하기 위한 측정변수로는 지속이용의도와 타인 추천의도를 사용하였다. 각 변수의 조작적 정의는 다음과 같다.

3.3.1 Servicescape (SS)

서비스 환경은 Knutson et al.(2007), Jain and Bagdare (2009), Walter et al.(2010)의 연구를 바탕으로 ‘직원과 고객이 공유하는 물질적 환경’으로 정의하였다. 이를 측정하기 위하여, 내부의 청결도, 인테리어의 매력도, 창구배치의 적합성, 내부공기의 쾌적성, 고객사용 물품의 정돈상태 등 5개 항목으로 5점 척도를 사용하였다.

3.3.2 Employees(EM)

직원은 Rahman (2006), Verhoef et al.(2009), Sheu et al.(2009)의 연구를 참고하여 ‘서비스를 제공하는 가장 기초적인 인적 자원’으로 정의 하였다. 이를 측정하기 위하여, 친절도, 사교성, 서비스의 정확도, 서비스 시기의 적절성, 문제해결 의지, 고객을 도우려는 자세 등 6개 항목으로 5점 척도를 사용하였다.

3.3.3 Customization(CUS)

커스터마이제이션은 Addis and Holbrook (2001), Haeckel et al.(2003), Olorunniwo and Hsu (2007)의 연구를 기반으로 ‘개별 고객에게 제공되는 맞춤형 서비스’로 정의하였다. 이를 측정하기 위하여, 고객의 요구에 따른 상품변경, 고객의 요구에 따른 서비스 변경, 고객의 요구에 따른 신용대출 제공, 고객의 재정적위기에 따른 지원, 고객의 니즈에 맞춘 상담 등 5개 항목으로 5점 척도를 사용하였다.

3.3.4 Value addition (VA)

가치 추가는 Slatten et al.(2009), Jain and Bagdare (2009), Walter et al.(2010)의 연구를 참고하여 ‘고객에게 좋은 느낌을 주기위해 주요서비스에 수반하는 보조적인 서비스’로 정의하였다. 이를 측정하기 위하여, 고객 개인의 성향 존중, 사은품 제공, 수수료 면제 등 인센티브 제공, 세무 상담 등 필요한 상담서비스 제공, 재테크 세미나 제공 등 5개 항목으로 5점 척도를 사용하였다.

3.3.5 Presence of other customers(POOC)

다른 고객의 존재는 Nagasawa (2008), Verhoef et al.(2009), Walter et al.(2010)의 연구를 참고하여 ‘은행 안에서 만나는 다른 고객으로 부터의 받는 영향’ 으로 정의하였다. 이를 측정하기 위하여, 상품 선택 시 다른 고객 결정 참고, 서비스 선택 시 다른 고객 결정 참고, 거래은행 선택 시 거래 고객 수 참고, 거래은행 선택 시 다른 고객의 추천 참고 등 4개 항목으로 5점 척도를 사용하였다.

3.3.6 Internet Banking(INB)

인터넷 뱅킹은 Wikipedia의 정의를 참고하여 ‘고객이 인터넷 뱅킹 시스템에 접속하여 금융서비스를 경험하는 것’으로 정의하였다. 이를 측정하기 위하여, 보안의 신뢰도, 접속 용이성, 사용 편리성, 정보의 유용성, 우대금리 제공여부 등 5개 항목으로 5점 척도를 사용하였다.

3.3.7 Customer satisfaction

고객만족은 Vesel and Zabkar(2009), Ladhari et al. (2011)의 정의를 참고하여 ‘소비자의 예측과 실제 경험 간의 차이’로 정의하고 이를 측정하기 위하여, 전반적인 만족도 1개 항목을 5점 척도로 측정하였다.

3.3.8 Customer loyalty

고객 충성도는 Zeithaml et al.(1996), Jamal and Ananstasiadou (2009), Trassoras et al.(2009)의 연구를 참고하여 ‘서비스에 대한 긍정적 태도를 바탕으로 해당 은행에 남고자 하는 의도와, 해당 은행을 타인에게 추천하고자 하는 의지’ 로 정의 하였다. 이를 측정하기 위하여, 지속이용의도와 타인 추천의향 2개 항목을 5점 척도로 측정하였다.

4. 실증분석

4.1 자료의 수집 및 분석방법

실증분석을 위해 은행거래 경험이 있는 고객을 대상으로 설문조사를 실시하였다. 설문지는 12개의 독립변수에 관한 질문 57문항과 매개변수 와 종속변수에 대한 3문항으로 구성되었다. 조사기간은 2016년 2월 25일부터 10일간 이었으며, 대한민국에 거주하는 은행고객을 대상으로 인터넷 설문과 직접설문을 병행하였다. 인터넷 설문의 경우 응답자의 연령이 너무 낮은 쪽으로 기울지 않도록 연령별 제한을 두었고, 조사의 합리성을 확보하기 위하여 금융자산 보유정도를 5백만원에서 5억원까지 고르게 분포되도록 하였다. 인터넷 설문 참여가 낮은, 연령 60세 이상 구간과 금융자산 1억원이상 구간의 보완을 위하여, 동일한 조사기간에 직접설문을 실시하였다. 인터넷 설문과 직접설문을 합하여 총 230건의 유효 설문을 회수하였는데, 응답자들이 주로 이용한 은행이 국민은행 61명, 신한은행 40명, 농협은행 36명 등, 국내 대형은행 중심으로 은행규모와 유사하게 분포되었다.

수집된 자료의 분석을 위하여 SPSS PASW STATISTICS 18.0를 사용하였는데, 먼저 설문 응답자의 인구통계학적인 특성을 보기 위하여 빈도분석(frequency test)을 실시하였다. 본 연구의 측정변수는 척도 순화과정을 통하여 일부 항목을 제거하였다. 타당도를 검증하기 위하여 요인분석(factor analysis)을 실시하였고, 요인별 신뢰도분석(reliability analysis)도 실시하였다. 이어서 측정변수를 독립변수로 계산하는 변수계산 과정과 상관관계분석을 거쳐, 회귀분석(regression analysis)을 진행함으로써 연구모형에 제시한 변수들 간의 영향을 검증하였다.

4.2 표본의 특성

표본의 특성은 Table 1과 같다. 성별 분포는 남녀 비율이 거의 같은 수준이고 나이는 20대에서 50대가 비슷한 분포를 보였으며 60대가 11명으로 비교적 적었다. 교육수준은 대학졸업자가 월등이 많아 64.8%를 차지했고, 대학원 졸업자는 14.8%에 불과했다. 금융자산규모는 10,000,000원에서 50,000,000원 사이가 53명으로 가장 많아 23%였고, 5억원 이상의 구간을 제외하면 구간별로 고른 분포를 보였다. 직업별로 보면 회사원이 47.4%로 거의 절반을 차지했으며 전문직과 주부가 그 뒤를 이었다.

4.3 연구변수의 타당성 및 신뢰성 검토

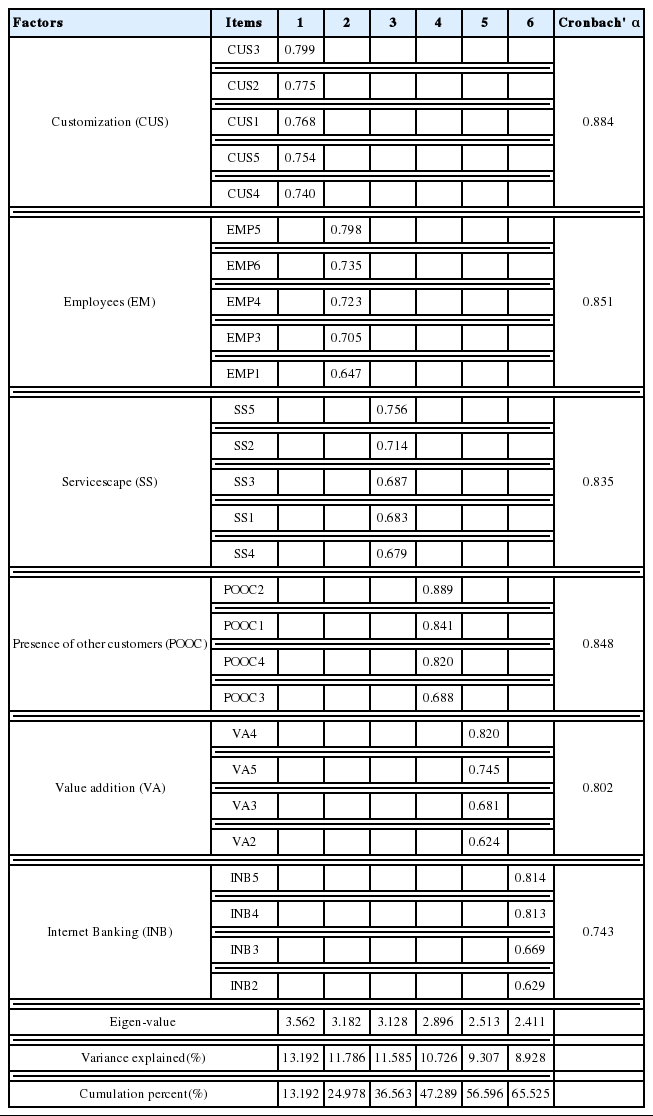

본 연구에서는 연구모형에 포함된 측정변수들의 타당성을 증명하기 위해 탐색적 요인분석을 실시하였다. 요인분석 결과 12개의 요인 중 6개의 요인이 타당성과 신뢰성이 확보되었고, 6개의 요인은 타당성이 확보되지 않았다. 분석결과 Convenience(CON), Speed(SPE), Marketing mix(MM),Core service(CS), Service process(SP), Smart Banking(SMB)은 측정 문항들이 요인별로 묶이지 않았으므로 본 연구에서는 독립변수로 사용하지 않기로 하였다. 모든 측정변수는 구성요인을 추출하기 위해서 주성분분석(Principal Component Analysis)을 사용하였으며, 요인적재치의 단순화를 위하여 직교회전방식(Varimax)을 채택하였다. 독립변수 6개와 관련된 30문항 중 3문항이 이론구조에 맞지 않게 적재되어 제거하고 최종적으로 27개 문항을 분석에 이용하였다. 본 연구에서 문항의 선택기준은 고유값(Eigen-value)은 1이상, 요인적재치는 0.40 이상을 기준으로 하였는데, 6개 Factor의 고유값이 모두 2이상이고 요인적재치도 0.60이상이었으며, 6개 요인은 전체변동의 65.5%를 설명하고 있어 측정항목들의 타당성이 확인되었다. 그리고 각 Factor별 일관성 여부를 판단하기 위해 신뢰성검정을 하였으며 여기서는 Chronbach α를 계산하였다. 일반적으로 사회과학 분야에서는 Chronbach α값이 0.6이상 이어야 신뢰도가 있다고 보는데, 본 연구결과 최저 신뢰도가 0.743이었고 다른 5개 Factor의 α값은 0.800이상이었다. 이는 설문문항들 간에 내적 일관성이 있다는 것을 나타내므로, 본 연구모형을 구성하고 있는 요인들은 모두 신뢰성이 높다고 할 수 있다. 타당성 및 신뢰도를 검토한 내용은 Table 2에 정리하였다.

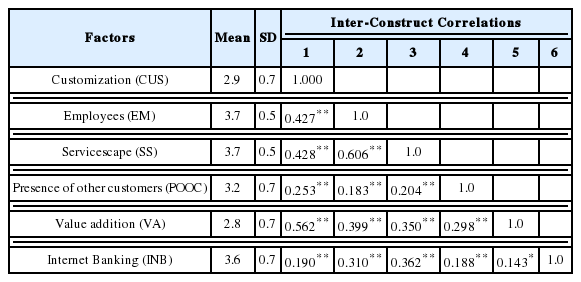

본 논문에서 사용할 독립변수들 간의 관련성과 방향을 파악하기 위하여 상관관계분석을 실시하였다. 변수 Employees와 Servicescape간의 상관관계가 0.606으로 다소 높게 나타났고, Customization와 Value addition간에도 0.562의 상관관계를 보였다. 이 둘을 제외하면 모두 보통이거나 낮은 것으로 나타났다. Table 3은 분석결과를 정리한 것이다.

4.4 가설의 검증

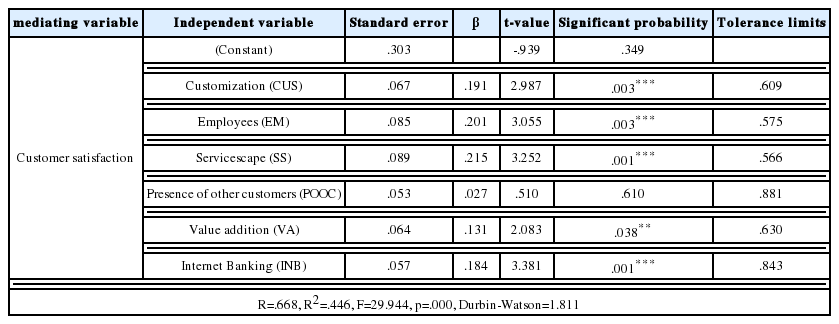

고객경험의 6가지 차원에 대한 회귀분석을 실시하여 Table 4에 정리하였다. 분석결과 Customization(CUS), Employees(EM), Servicescape(SS), Internet Banking(INB)가 0.01의 유의수준에서 Customer satisfaction에 영향을 미치는 것으로 나타났고, Value addition (VA)은 0.05의 유의수준에서 영향을 미치는 것으로 나타나 가설 1-1, 1-2, 1-3, 1-4, 1-6은 채택되었다. 가설1-5에 해당하는 Presence of other customers(POOC)은 p값이 통계적 유의수준을 벗어나 기각되었다. 회귀모형은 F값이 p=.000에서 29.944의 수치를 보이고 있으며, 회귀식에 대한 R2 값이 .446으로 44.6%의 설명력을 보이고 있다. Durbin-Watson은 1.811로 잔차들 간에 상관관계가 없어 회귀모형이 적합한 것으로 나타났다.

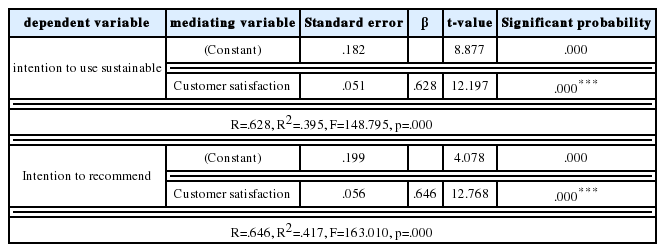

고객만족도가 고객충성도에 미치는 영향을 검정한 결과는 Table 5와 같다. 먼저 고객만족도가 지속적 이용의도에 미치는 영향을 분석한 결과 t값이 12.197(p=.000)로 통계적 유의수준 하에서 영향을 미치는 것으로 나타나 가설 2-1은 채택되었다. 고객만족도가 추천의도에 미치는 영향도 t값이 12.768(p=.000)로 가설 2-2 역시 채택되었다. 가설2-1을 검정하는 회귀모형은 F값이 p=.000에서 148.795의 수치를 보이고 있으며 39.5%의 설명력을 보이고 있다. 또한 가설 2-2를 검정하는 회귀모형은 F값이 p=.000에서 163.010의 수치를 보이고 있으며 41.7%의 설명력을 보이고 있다. 따라서 두 회귀모형은 적합함을 알 수 있다.

가설검증 결과를 정리하면 Figure. 2와 같다. Customization(CUS), Employees(EM), Servicescape(SS), Internet Banking(INB), Value addition (VA)이 고객만족도에 유의한 영향을 미치고 있으며, Presence of other customers(POOC)은 유의한 영향을 미치지 못하고 있다. 또한 고객만족도는 지속이용의도와 추천의도에 통계적으로 유의한 영향을 미치고 있다. 따라서 고객경험 6가지 차원 중 5가지는 고객충성도에 영향을 미친다고 할 수 있다.

고객경험 6가지의 표준화계수 β 값을 보면 Servicescape(SS)가 0.215으로 가장 높게 나타났고, Employees(EM)와 Customization(CUS)이 그 뒤를 이었다. 고객만족에 영향을 미치는 5가지 Factor 중에서는 Value addition (VA) 0.131로 가장 낮았고, 영향을 미치지 못한 것으로 나타난 Presence of other customers(POOC)의 β 값은 0.027로 나타났다.

5. 결 론

본 연구는 은행산업에서 고객경험이 고객충성도에 미치는 영향을 분석함으로써, 은행경영에 의사결정에 도움을 줄만한 유용한 시사점을 제시하고자 하였다. 본 연구의 주요결과는 다음과 같다.

첫째, 은행의 고객경험과 관련된 선행연구를 바탕으로 국내은행의 고객경험을 측정하기 위하여 57개 측정문항을 개발하였다. 요인분석 결과 독립변수로 사용할 수 있는 요인들은 Customization(CUS), Employees(EM), Servicescape(SS), Internet Banking(INB), Value addition (VA), Presence of other customers(POOC) 6가지 차원으로 구성되어 개념화 되었다. 이렇게 도출된 독립변수들은 신뢰성 검증을 통해 각 차원을 구성하는 항목들이 내적일관성이 있음을 확인하였다. 따라서 본 연구에서 확인된 은행고객경험 6차원과 측정항목은 향후 은행 고객경험을 측정하기 위한 척도로서 유용하게 사용할 수 있을 것이다. 둘째, 은행 고객경험 6가지 차원이 고객만족도에 미치는 영향정도를 살펴 본 결과 Servicescape(SS)>Employees(EM)>Customization(CUS)>Internet Banking(INB) >Value addition (VA)순으로 유의하게 나타났으며, Presence of other customers(POOC)은 고객만족도에 유의하지 않았다. 셋째, 은행 고객들이 느끼는 고객만족도가 고객충성도에 영향을 미치는지 확인하기 위한 회귀분석결과, 고객만족도는 지속이용의도와 추천의도에 통계적으로 유의한 영향을 미치는 것으로 나타났다.

이상의 연구결과를 통해 본 연구는 다음과 같은 이론적 기여를 하고 있다. 첫째, 은행고객의 만족도를 고객의 관점에서 측정하기 위하여 선행연구를 바탕으로 6가지 차원의 측정모형을 제시하였다. 둘째, 본 연구에서 검증한 6가지 차원 중 5가지는 해외 선행연구에서 확인된 개념을 사용했으나 Internet Banking(INB)은 본 연구에서 추가한 변수였다. 국내은행의 경우 Internet Banking의 거래규모가 급격하게 증가하고 있는 현실에서 고객경험에 이를 추가한 것은 기존의 연구를 심화하였다고 볼 수 있다.

본 연구는 은행경영자들에게 다음과 같은 시사점을 제시해 준다. 첫째, 오래전부터 인식한 사항이지만 은행에서 서비스공간의 관리와 직원의 자질은 고객경험에 가장 많은 영향을 주는 요소임이 재확인되었다. 은행에서는 한정된 자원을 경영에 투입할 때, 본 연구의 결과를 활용할 수 있을 것이다. 둘째, 해외 연구에서 유의성이 검증된 Presence of other customers(POOC)가 고객만족도에 유의하지 않게 나타났으며, 이는 국가 간 문화적 차이에 의한 것으로 보여 진다. 해외에서 확인된 사례라도 국내에서는 유용하지 않을 수 있음을 확인하였다. 셋째, Internet Banking이 고객경험의 한 요인으로 위치를 확보하게 되었으며, 이는 최근 부상하고 있는 스마트뱅킹도 곧 중요한 요인으로 등장할 수 있다는 예측을 가능하게 한다. 이는 최근 몇 년간 이슈가 되어온 FinTech의 발전과도 맥을 같이하는 것으로서, 은행 비대면 채널의 중요성을 확인한 계기가 되었다.

본 연구 결과를 은행에서는 다음과 같이 활용할 수 있을 것이다. 첫째, 기존에 은행에서 실시하고 있는 CS조사의 방식을 새롭게 변화시킬 필요가 있다. 현재 국내은행들이 사용하고 있는 CS조사 항목은 고객의 다양한 경험을 포함하지 못하고 과거에 사용하던 방식을 그대로 이어서 쓰고 있다. CS조사 항목들이 은행의 관점에서 만들어진 것인지, 고객의 관점에서 만들어진 것인지 하나하나 점검할 필요가 있다. 둘째 비대면 채널인 Internet Banking과 Smart Banking 그리고 ATM, 공과금 수납기 등 자동화기기에 대한 고객의 경험을 CS조사에 포함하던지, 별도의 조사를 실시할 필요가 있다. 현재 국내은행들은 CS조사에 비대면 채널에 대한 내용을 포함하고 있지 않거나 있어도 빈약한 정도이다. 비대면 채널의 거래가 급증하고 있는 현실에서 이 부분에 대한 고객들의 경험을 측정하고 결과를 경영에 반영하는 것은 매우 중요한 일일 것이다.

본 연구는 은행고객의 경험을 효과적으로 측정할 수 있는 모델을 개발함으로써, 고객만족과 고객충성도를 높이기 위한 전략에 시사점을 주고자 노력하였으나 다음과 같은 한계를 가지고 있다. 첫째, 고객경험을 측정하는 측정변수의 수가 적어 독립변수가 6가지 차원으로 개념화 되었고, 이 6가지 변수로 고객경험을 측정하는 데는 한계가 있다. 더 많은 표본과 더 많은 측정변수를 투입한다면 완성도 높은 모델을 개발할 수 있을 것이다. 둘째, 본 연구에서 사용한 표본은 국내은행에 대한 고객경험을 측정하기 위해 수집되었고, 이를 기반으로 연구가 진행되었으므로 연구결과를 은행을 제외한 다른 금융기관이나 서비스업에 적용하기에는 한계가 있다. 이러한 한계를 극복하고 학문적 발전을 이루기 위해서는 금융기관별 또는 업종별 특성이 감안된 연구가 필요할 것이다. 또한 더 많은 측정변수를 투입하여 더 많은 개념화된 차원들을 추가적으로 개발하려는 노력이 필요할 것이다.